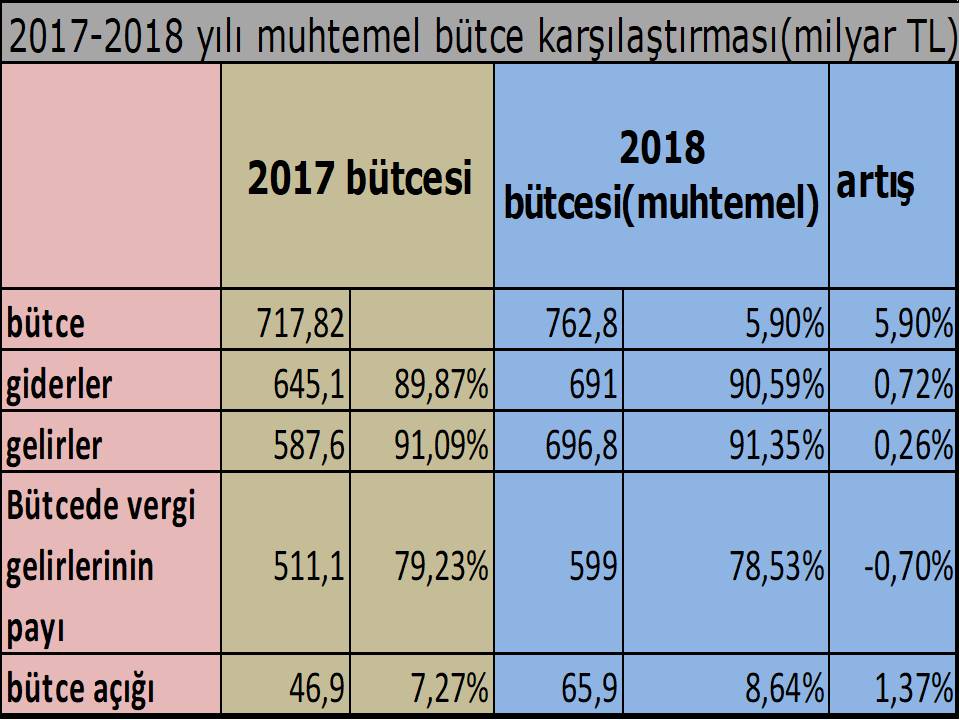

Bu hafta sosyal medyada maliye bakanımızın 2018 muhtemel bütçe rakamları açıklaması üzerine 2017 – 2018 bütçelerini karşılaştıran aşağıdaki tabloyu paylaşmam üzerine aldığım mesajlar ve telefonlar aslında hep dikkat etmemiz gereken bir noktaya dikkatimi çekti.

Türkiye’de mali idare kötüye mi gidiyor?

Bütçe açığı büyüyor. Devlet açığı vergi mükelleflerinden mi kapatacak? Sorularının özellikle vergi mükelleflerinde ve onların devletle aralarında köprü olan mali müşavirlerde endişe ve paniğe sebep olduğunu gösteriyor. Son dönemde getirilen yasal zorunluluklarla görülüyor ki maliye kayıt dışı ile mücadelede mali müşavirlerle birlikte hareket etmek yerine cezanın yarısını müşavire keserek, müşavire meslekten men cezaları uygulayarak yükü mali müşavirlere ve mükelleflere yıkarak yanlış bir çözüm arayışında. Yıllardır hep söylediğim kayıt dışının önemini vurgulamak için ülkemizin bütçe açığı ve bana göre çözüm önerilerini bir kez daha yazmak istiyorum. Çok basit bir mantıkla bütçeyi dengelemek için ya gelirlerinizi artıracaksınız ya da giderlerinizi azaltacaksınız. Peki, bütçesinde gelirlerin % 86,9’u vergi gelirleri üzerine kurulu ülkemizde bütçe dengesi nasıl sağlanacak?

Bütçenin dengelenmesinin sağlanması iki unsura bağlıdır.

1-Bütçe gelirinin artması: Ülkede ekonominin büyümesi, büyüme sonucu oluşan geliri elde edenlerin gelirleri ölçüsünde vergi ödemelerine bağlıdır. Bizde kayıt dışının yüksekliği gelirlerin doğru vergilendirilememesi ölçüsünde vergi alınamıyor. Bu yüzden de ekonomi yeterince büyümüyor. Büyüme yavaşlayınca bütçenin gelirleri de azalıyor. Tabi kayıt dışı ile mücadele kayıtlı vergi mükelleflerinin üzerine gitmek değildir, tamamen kayıt dışı olan gelir unsurlarının üzerine gitmek demektir.

Bütçede vergi gelirleri bu kadar önemli bir yer iştigal edince bütçe açığı için ne yapılıyor?

Doğrudan vergiler yerine dolaylı vergilere yüklenilerek bütçe açığı kapatılmaya çalışılıyor.

Nedir peki bu dolaylı vergi? Ticari bir faaliyet yapmayan sokaktaki Ayşe teyze, Ali dayı benzin alırken maydanoz, peynir, soğan alırken dolaylı vergiler dolayısı ile KDV ve ÖTV ödemesidir.

Peki, dünyada bu dolaylı vergilerin durumu nasıldır?

OECD verilerine bakacak olursak OECD ortalaması % 36 civarı iken Türkiye’de % 63 civarındadır. Dünyada doğrudan vergiler ülke bütçelerinde büyük yer kaplarken bizde dolaylı vergiler bu açığı kapatmaktadır.

Bütçe gelirleri açısından bir diğer önemli kalem ise kayıt dışı istihdamın sağladığı açıktır. Bütçe gelirlerinden SGK açıklarına giden para 11,3 milyar TL, TUİK son dönemlerde çok kaliteli ve sıhhatli veriler üretmeye başladı. Bu verilerden çalışma oranlarına baktığımızda aşağıda aldığım tablo kayıt dışının istihdamda yansıyışı açısından dikkat çekicidir.

| Kayıt Dışı İstihdam | |||

| ÇALIŞAN TÜRÜ | ÇALIŞAN | SGK GÜVENCESİZ | % |

| Ücretli çalışan | 11.618.000 | 2.498.000 | 22 |

| Yevmiyeli çalışan | 1.935.000 | 1.755.000 | 91 |

| İşveren | 1.294.000 | 379.000 | 29 |

| Kendi adına çalışan | 5.034.000 | 3.295.000 | 66 |

| 19.881.000 | 7.927.000 | 39 | |

| Toplam çalışan sayısı | 27.808.000 | ||

Ülkemizde kayıt dışı istihdamın en açık delillerinden birisi yabancı kaçak işçiler, çocuk ve kadın işçilerle, emeklilerle ilgili sayısal verilerdir. Bugün itibariyle yabancı kaçak işçilerin sayısının bir milyonun üzerinde olduğu bilinmekle beraber yapılan bir araştırmaya göre sanayi kesiminde çalışan çocuk işçilerin % 53,8’inin sigortalı olmadığı belirlenmiştir. Kadın işçiler açısından kayıt dışılık oranının % 35 civarında olduğu tahmin edilmekle beraber, emeklilerin de tüm kayıt dışı çalışanların % 7‘lik bir kısmını oluşturduğu tespit edilmiştir. Tarım kesimi – esnaf ve sanatkârların önemli bir bölümü – Seyyar satıcılar, işportacılar kayıt dışında önemli bir kesim. Kayıt içinde bulunan vergi ödeyenler vergi ödemeyenlerin de vergilerini öderken bir anlamda bu ülkeye karşı sorumluluğunu yerine getirmenin bedelini ödemek durumunda kalmaktadır. Kentsel kesimdeki her üç çalışandan biri, kırsal kesimdeki her dört çalışandan üçü kayıt dışı çalışmaktadır. Kalkınmış ülkeler için kayıt dışı istihdam ile mücadele yabancı kaçak işçiler ile mücadele olarak bilirken ülkemizde öz vatandaşlarımız kayıt dışı çalıştırılmaktadır. Tarım dışı sektörlerde kayıt dışı istihdam özellikle toptan ve perakende ticaret, hizmet, inşaat sektörlerinde daha yaygındır. Kentsel alanlarda özellikle az sayıda işçi çalıştıran işletmelerde kayıt dışılık yaygındır. Çalışma hayatı ile ilgili olumsuz sonuçlar büyük ölçüde kayıt dışı istihdamdan kaynaklanmaktadır.

Bütçelerin ülkeler için ne kadar önemli olduğunu bilmeyenimiz yoktur. Bu noktada bizim içinde bu kadar önemli olan bütçemizin büyük gelir kalemi vergi üzerine olması önemlilik derecesini daha da artırmaktadır. Buna rağmen bütçemizin açık vermesine sebep olan unsurlardan kayıt dışının bu kadar yüksek olmasının sebebini doğru tahlil etmemiz gerekiyor. Türkiye’nin vergi sistemi değerlendirildiğinde, mükelleflerin vergiye yönelik gönüllü uyumlarının düşük olduğu ve kayıt dışı ekonominin boyutlarının gitgide büyüdüğü görülmektedir. Bu noktada, vergi gelirlerini arttırmak için mevcut vergi mükelleflerine ek külfet getirmeden vergi gelirlerini arttırmanın yollarını aramak gereklidir. Kayıt dışı kitabım için araştırmalar yaptığımda vergiye karşı olumsuz tepkilerin en büyük gerekçesinin mükellefler tarafından adil bulunmayan vergi algısı olduğu dikkatimi çekmişti. Türkiye’de sıklıkla yapılan vergi afları ve cezalarda indirim olasılığı sağlayan uzlaşma sisteminin sıklıkla kullanılması, bu uygulamalardan uzak ve özellikle vergisini düzenli ödeyen mükellefin gönüllü uyumunu düşüren bir uygulamadır.

Vergi oranlarında görülen artışa bağlı olarak mükellefler gönüllü uyumdan vazgeçmekte ve vergiye yönelik olumsuz tepkiler göstermeye başlamaktadırlar. Artan vergi oranları mükelleflerin lüks tüketimi kısma, üretimden vazgeçme, yatırımları erteleme ve vergi kaçırma gibi vergi geliri kalemlerini azaltan tepkiler vermelerine yol açmaktadır. Vergi mükelleflerinin tutumlarının tam olarak anlaşılabilmesi için ekonomik faktörlerin yanı sıra psikolojik, ahlaki, siyasal, kurumsal, dinsel, hukuksal ve idari yönetimsel faktörlerin bir bütün olarak incelenmesi gerekmektedir. Kayıt Dışı Ekonomi, Kara Para ve Yolsuzluk adlı kitabımda kullandığım bazı raporlardan istifade ederek Türkiye’de vergi vermesi gerekenler “neden vergi vermiyor?” sorusunun cevabına bakacak olursak:

- Yapılan araştırmalarda her 10 kişiden 9`u Türkiye`de vergi adaleti olduğuna inanmıyor,

- Yine her 10 kişiden 8`i devlet harcamalarında savurganlık yapıldığını düşünüyor, vergi vermenin toplumun yararına olduğunu ve ödenen vergilerin daha sonra hizmet olarak topluma yansıyacağını düşünmüyor,

- Bazı kişiler de “Herkes kaçırıyor, ben de kaçırırım” anlayışının hâkim olması,

- “Vergisini tam ödeyen ekonomik açıdan gelişemez ya da iflas eder” düşüncesinin toplum içerisinde yaygın olması,

- Vergi oranlarının yüksek olması,

- Vergi aflarının, dürüst mükellefi cezalandırdığına inanılması,

- Ekonomik krizlerin vergi ödemelerini olumsuz etkilemesi,

- Yükümlülerin genel olarak vergi idaresine yaklaşımı; (her 3 yükümlüden ikisi vergi idaresine olumsuz bakıyor),

Gibi daha birçok madde yazabiliriz. Toplanan vergilerin kullanım alanlarıyla, mükelleflerin vergiye yönelik tutumları arasında bir ilişki bulunmaktadır. Mükellefler, ödedikleri verginin toplumun ihtiyaç duyulan alanlarına harcandığına inanırlarsa, vergilerini eksiksiz ve zamanında ödemektedirler. Verginin kullanıldığı alanları onaylamayan ya da bekledikleri hizmetleri alamayan mükelleflerin vergiye gönüllü uyumlarının düşük olması kaçınılmazdır. Mükellefler ödemek zorunda oldukları vergi sayısının çok olduğuna inanıyorlarsa, üstlerin de ki vergi yükü çok ağır olmasa dahi, psikolojik nedenlerden dolayı vergiye olumsuz bakabilirler. Aynı zamanda vergi sayısının ikiliği, vergi sistemini daha karmaşık hale getireceğinden denetimi zorlaştırır ve kayıt dışı ekonominin artmasına sebep olur.

2- Bütçe giderlerinin azaltılması en basit işletmede bile bütçenin hayatiyeti önemli olduğunu hepimiz biliriz. Buraya kadar ki yazdıklarımda gelir kalemleri ile alakalı tespitlerimi paylaştım şimdi terazinin diğer kefesine bakmakta gerektiği düşüncemle bütçemizin gider kalemlerini biraz irdeleyeceğim.

Bütçe geliri 587,6 milyar TL, gideri 645,1 milyar TL. Açık 46,9 milyar TL giderler nasıl artmış, ona bakacak olursak. Devlet, personeline, mal ve hizmet alımına, SGK açıklarını kapatmaya, kamu yatırımlarına, faize ödeme yapmış. Bu hafta içerisinde twitter da bir paylaşım şöyle diyordu

Kamuya ait taşıt sayısı; Japonya’da 10, İngiltere’de 12, Almanya’da 11, Fransa’da ise 9 bin adet. Türkiye’ye gelince, kamuya ait tam 106,406 taşıt var.

Bu ise yukarıda belirtilen ülkelerdeki taşıt sayısının 8-10 katı civarındadır. Kamuda lojman ve sosyal tesis sayısı 238,185 bunları araştırırken birçoklarımızın bildiği Hazreti Ömer Kıssası aklıma geldi. Kıssa şöyle idi;

Bir gece makamında ashaptan biri ziyaretine gelir, selam verir. Selamı alınmamıştır, oturur, HZ. Ömer işiyle meşgul çalışır. Sahabe bekler, selam alınmamış, yüzüne bile bakılmamıştır.İş biter. Hz. Ömer mumu söndürür bir başka mumu yakar. O anda selamını alır konuşmaya başlar.

Sahabe sorar:-Ya Ömer, niçin hemen selamımı almadın ve niçin bir mumu söndürüp diğer mumu yaktın ve ondan sonra benle konuşmaya başladın?

Hazreti Ömer:-Evvelki mum devletin hazinesinden alınmıştı. O yanarken özel işlerimle meşgul olsaydım Allah indinde mesul olurdum. Seninle devlet işi konuşmayacağımız için kendi cebimden almış olduğum mumu yaktım, ondan sonra seninle meşgul olmaya başladım.

Sahabenin gözleri yaşarır, ellerini kaldırarak şöyle dua eder:-Ya Rabbi! Hattab oğlu Ömer’i bizim başımızdan eksik etme

Bu rakamlara bakarak, “Bu Hükümet de fazla para harcıyor. Harcamaları kıssın” demeyeceğim fakat gelir ve gider kaleminin birlikte önemli olduğunu gelirler artırılırken giderleri de kontrol altına alıp azaltmak gerekir diyorum. Şuna kalben inanıyorum mali idare kayıt dışı ile mücadelede bir yol kat edecekse bunun yolu bu ülkedeki mali müşavirlerden geçmektedir. Gelirleri artırırken devletin vergi mükellefleri ile arasındaki köprü olan toplumun sinir uçlarından biri olan mali müşavirler potansiyel suçlu muamelesi yapılarak sistemin düşmanı haline getirilmemeli tam tersine mali müşavirlere bu sistemin koruyucusu oldukları ve devletimizin önemsendiği sorunlarına çözüm bulunarak gösterilmelidir.

Bu ülke bir gemi ve bu gemi su alır ise hepimizin bu durumdan etkileneceğini unutmamamız gerekir. Bu ülkenin her bireyi sorumluluğunu bilmek görevlerini ihmal etmemekle mes’uldür.

Yıldızı parlayan iç dış düşmanlarına rağmen güçlenen bir Türkiye çocuklarımızın geleceğidir.

Nevzat Erdağ Vergi, Sosyal Güvenlik ve İş Hukuku Uzmanı

Nevzat Erdağ Vergi, Sosyal Güvenlik ve İş Hukuku Uzmanı